#居民非居民#综合所得

近日,2023届毕业生平均月薪工资新鲜出炉,据统计,2023年应届毕业生的平均招聘月薪为10342元。作为新鲜的打工人,想必一看到工资条上的个税,就会有想了解到底这个数字是怎么来的,下面答税君就讲讲个税综合所得中四项所得的具体计算方法。

个人所得税是以个人(含个体工商户、个人独资企业、合伙企业中的个人投资者、承租承包者个人)取得的各项应税所得为征税对象所征收的一种税。

在个税的计算中,居民纳税人指的是在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住累计满183天的个人。

非居民纳税人指的是在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满183天的个人,非居民纳税人仅就来源于中国境内所得纳税。

我国现行的个税是混合征收制,即是对纳税人不同来源、性质的所得先分别按照不同的税率征税,然后将全年的各项所得进行汇总征税。

本文主要讨论综合所得中的四项所得居民与非居民个税计算方法的区别。综合所得一般指的是纳税人取得的工资薪金、劳务报酬、稿酬、特许权使用费收入。 并且,综合所得是以“年”为一个周期计算应缴纳的个人所得税。

当纳税人取得这四项收入时,应该先让扣缴义务人依税法规定按月或者按次预扣预缴税款,最后进行汇算清缴,这是针对居民个人而言。而对于非居民个人,则是由扣缴义务人向非居民个人支付所得时按非居民工资薪金所得、劳务报酬、稿酬和特许权使用费所得应纳所得税额计算方法按月或者按次代扣代缴,不办理汇算清缴。

那么居民纳税人的个税四项综合所得如何预扣预缴呢?其中工资薪金采用的是“累计预扣法”计算预扣税款。

即累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额。

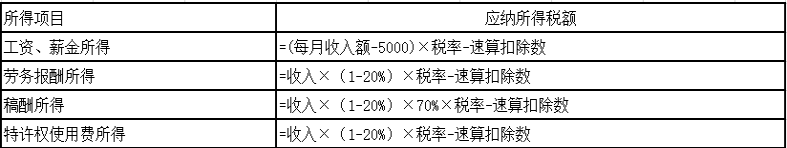

而其他三项所得与工资薪金却有所不同,具体可见下表:

居民劳务报酬、稿酬和特许权使用费所得的预扣预缴办法

到了次年3月1号至6月30号,居民个人可通过汇算清缴确定最终需要缴纳的个税。

应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-已预缴税额。

注意在汇算清缴时,工资薪金是全额计入,但是劳务报酬和特许权使用费只需计入80%,而稿酬只需计入56%。

说完居民纳税人四项所得个税计算,再说说非居民纳税人的四项所得个税的计算。

有扣缴义务人的,由扣缴义务人向非居民个人支付所得时按以下方法按月或者按次代扣代缴,不办理汇算。计算方法如下:

非居民工资薪金所得、劳务报酬、稿酬和特许权使用费应纳税额

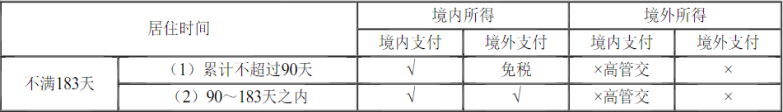

非居民个人当月取得工资薪金所得,以按照规定计算的当月收入额,减去税法规定的减除费用后的余额为应纳税所得额,以按月换算后的综合所得税率表计算应纳所得税额。而非居民纳税人取得的工资薪金所得按是否属于境内外所得和是否由境内外支付适用不同的税收政策。

根据财政部公告2019年第35号,非居民个人当月工资薪金所得应按以下具体情形区分:

总而言之,居民与非居民项所得个税最大的区别就是居民纳税人需要预扣预缴,次年办理汇算清缴,而非居民纳税人则不需要,另外两者的计算方法和所适用的税率表也有所不同。

本文为答税快讯原创文章。欢迎大家分享朋友圈,如需转载,请留言授权。

粤公网安备 44030402006125号

粤公网安备 44030402006125号

暂时还没有讨论信息