国家税务总局

2021-07-09

2021-08-01

全文有效

国家税务总局公告〔2021〕20号

增值税;城市维护建设税;消费税;教育费附加

申报表;附加税费;申报表整合;小规模纳税人;纳税申报

1.根据 2022.03.04 国家税务总局公告2022年第3号《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》,本文附件中的《〈增值税及附加税费申报表(一般纳税人适用)〉附列资料(五)》《〈增值税及附加税费预缴表〉附列资料》《〈消费税及附加税费申报表〉附表 6(消费税附加税费计算表)》,自各省(自治区、直辖市)人民政府确定减征比例的规定公布当日起不再使用。

2.根据 2022.10.25 国家税务总局公告2022年第22号《国家税务总局发布关于电子烟消费税征收管理有关事项的公告》,本文附件7的附注1自2022年11月1日起废止。

3.根据 2025.1.27 国家税务总局公告2025年第2号 《国家税务总局关于调整增值税纳税申报有关事项的公告》,本文附件2和附件6自2025年2月1日起废止。

为贯彻落实中办、国办印发的《关于进一步深化税收征管改革的意见》,深入推进税务领域“放管服”改革,优化营商环境,切实减轻纳税人、缴费人申报负担,根据《国家税务总局关于开展2021年“我为纳税人缴费人办实事暨便民办税春风行动”的意见》(税总发〔2021〕14号),现将申报表整合有关事项公告如下:

自2021年8月1日起,增值税、消费税分别与城市维护建设税、教育费附加、地方教育附加申报表整合,启用《增值税及附加税费申报表(一般纳税人适用)》、《增值税及附加税费申报表(小规模纳税人适用)》、《增值税及附加税费预缴表》及其附列资料和《消费税及附加税费申报表》(附件1-附件7),《废止文件及条款清单》(附件8)所列文件、条款同时废止。

特此公告。

附件:1.《增值税及附加税费申报表(一般纳税人适用)》 及其附列资料[条款失效]

2.《增值税及附加税费申报表(一般纳税人适用)》 及其附列资料填写说明[条款失效]

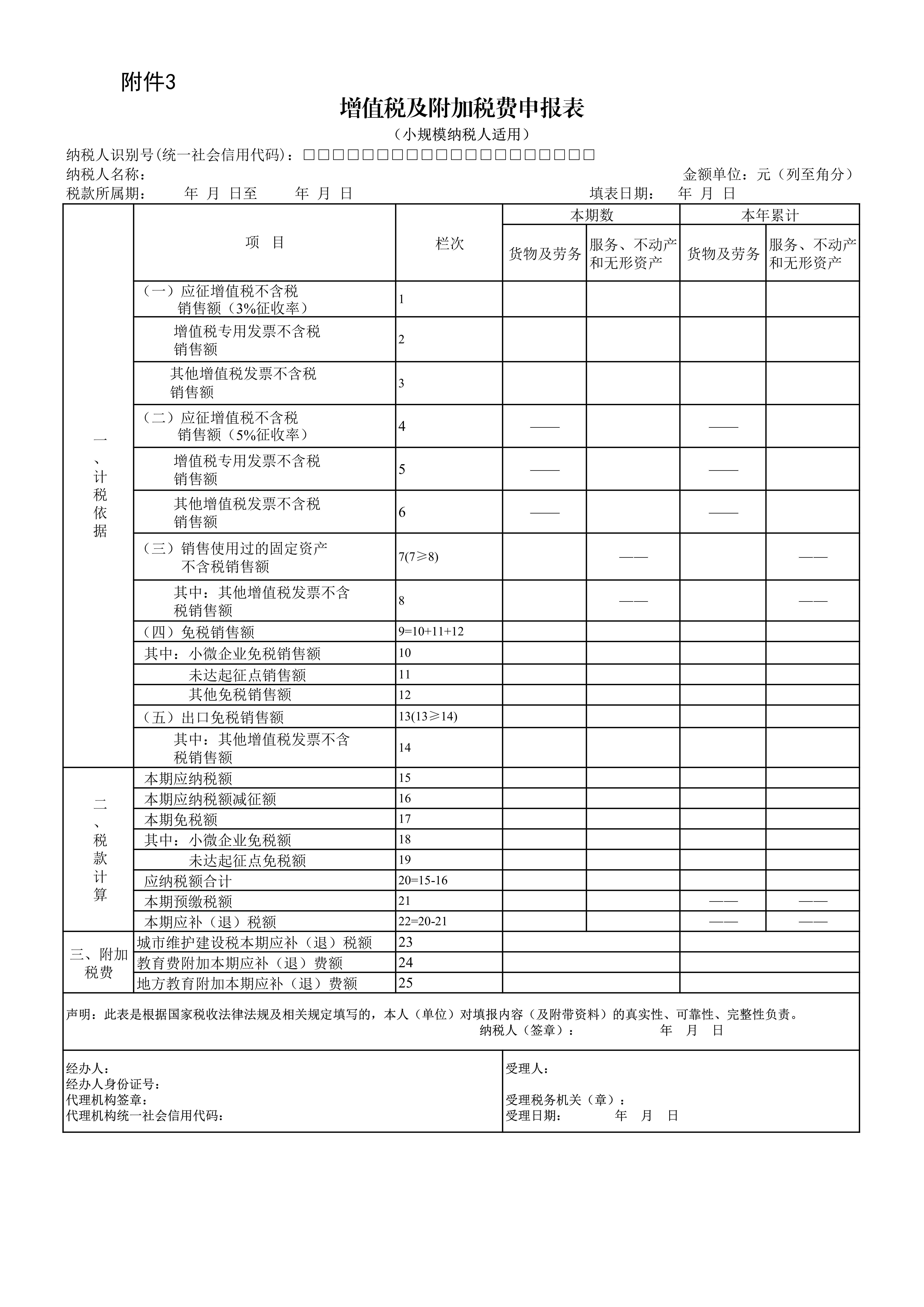

3.《增值税及附加税费申报表(小规模纳税人适用)》 及其附列资料

4.《增值税及附加税费申报表(小规模纳税人适用)》 及其附列资料填写说明

附件4

《增值税及附加税费申报表(小规模纳税人适用)》及其附列资料填写说明

本申报表及其附列资料填写说明(以下简称本表及填写说明)适用于增值税小规模纳税人(以下简称纳税人)。

一、名词解释

(一)本表及填写说明所称“货物”,是指增值税的应税货物。

(二)本表及填写说明所称“劳务”,是指增值税的应税加工、修理、修配劳务。

(三)本表及填写说明所称“服务、不动产和无形资产”,是指销售服务、不动产和无形资产(以下简称应税行为)。

(四)本表及填写说明所称“扣除项目”,是指纳税人发生应税行为,在确定销售额时,按照有关规定允许其从取得的全部价款和价外费用中扣除价款的项目。

二、《增值税及附加税费申报表(小规模纳税人适用)》填写说明

本表“货物及劳务”与“服务、不动产和无形资产”各项目应分别填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人识别号(统一社会信用代码)”:填写纳税人的统一社会信用代码或纳税人识别号。

(三)“纳税人名称”:填写纳税人名称全称。

(四)第1栏“应征增值税不含税销售额(3%征收率)”:填写本期销售货物及劳务、发生应税行为适用3%征收率的不含税销售额,不包括应税行为适用5%征收率的不含税销售额、销售使用过的固定资产(不含不动产,下同)和销售旧货的不含税销售额、免税销售额、出口免税销售额、查补销售额,国家税务总局另有规定的除外。

纳税人发生适用3%征收率的应税行为且有扣除项目的,本栏填写扣除后的不含税销售额,与当期《附列资料(一)》第8栏数据一致,适用小微企业免征增值税政策的纳税人除外。

(五)第2栏“增值税专用发票不含税销售额”:填写纳税人自行开具和税务机关代开的增值税专用发票销售额合计。

(六)第3栏“其他增值税发票不含税销售额”:填写增值税发票管理系统开具的增值税专用发票之外的其他发票不含税销售额。

(七)第4栏“应征增值税不含税销售额(5%征收率)”:填写本期发生应税行为适用5%征收率的不含税销售额。

纳税人发生适用5%征收率应税行为且有扣除项目的,本栏填写扣除后的不含税销售额,与当期《附列资料(一)》第16栏数据一致,适用小微企业免征增值税政策的纳税人除外。

(八)第5栏“增值税专用发票不含税销售额”:填写纳税人自行开具和税务机关代开的增值税专用发票销售额合计。

(九)第6栏“其他增值税发票不含税销售额”:填写增值税发票管理系统开具的增值税专用发票之外的其他发票不含税销售额。

(十)第7栏“销售使用过的固定资产不含税销售额”:填写销售自己使用过的固定资产和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

(十一)第8栏“其中:其他增值税发票不含税销售额”:填写纳税人销售自己使用过的固定资产和销售旧货,在增值税发票管理系统开具的增值税专用发票之外的其他发票不含税销售额。

(十二)第9栏“免税销售额”:填写销售免征增值税的货物及劳务、应税行为的销售额,不包括出口免税销售额。

应税行为有扣除项目的纳税人,填写扣除之后的销售额。

(十三)第10栏“小微企业免税销售额”:填写符合小微企业免征增值税政策的免税销售额,不包括符合其他增值税免税政策的销售额。个体工商户和其他个人不填写本栏次。

(十四)第11栏“未达起征点销售额”:填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的免税销售额,不包括符合其他增值税免税政策的销售额。本栏次由个体工商户和其他个人填写。

(十五)第12栏“其他免税销售额”:填写销售免征增值税的货物及劳务、应税行为的销售额,不包括符合小微企业免征增值税和未达起征点政策的免税销售额。

(十六)第13栏“出口免税销售额”:填写出口免征增值税货物及劳务、出口免征增值税应税行为的销售额。

应税行为有扣除项目的纳税人,填写扣除之前的销售额。

(十七)第14栏“其中:其他增值税发票不含税销售额”:填写出口免征增值税货物及劳务、出口免征增值税应税行为,在增值税发票管理系统开具的增值税专用发票之外的其他发票销售额。

(十八)第15栏“本期应纳税额”:填写本期按征收率计算缴纳的应纳税额。

(十九)第16栏“本期应纳税额减征额”:填写纳税人本期按照税法规定减征的增值税应纳税额。包含可在增值税应纳税额中全额抵减的增值税税控系统专用设备费用以及技术维护费,可在增值税应纳税额中抵免的购置税控收款机的增值税税额,支持和促进重点群体创业就业、扶持自主就业退役士兵创业就业等有关税收政策可扣减的增值税额,按照规定可填列的减按征收对应的减征增值税税额等。

当本期减征额小于或等于第15栏“本期应纳税额”时,按本期减征额实际填写;当本期减征额大于第15栏“本期应纳税额”时,按本期第15栏填写,本期减征额不足抵减部分结转下期继续抵减。

(二十)第17栏“本期免税额”:填写纳税人本期增值税免税额,免税额根据第9栏“免税销售额”和征收率计算。

(二十一)第18栏“小微企业免税额”:填写符合小微企业免征增值税政策的增值税免税额,免税额根据第10栏“小微企业免税销售额”和征收率计算。

(二十二)第19栏“未达起征点免税额”:填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的增值税免税额,免税额根据第11栏“未达起征点销售额”和征收率计算。

(二十三)第21栏“本期预缴税额”:填写纳税人本期预缴的增值税额,但不包括查补缴纳的增值税额。

(二十四)第23栏“城市维护建设税本期应补(退)税额”:填写《附列资料(二)》城市维护建设税对应第9栏本期应补(退)税(费)额。

(二十五)第24栏“教育费附加本期应补(退)费额”:填写《附列资料(二)》教育费附加对应第9栏本期应补(退)税(费)额。

(二十六)第25栏“地方教育附加本期应补(退)费额”:填写《附列资料(二)》地方教育附加对应第9栏本期应补(退)税(费)额。

三、《增值税及附加税费申报表(小规模纳税人适用)附列资料(一)》填写说明

本附列资料由发生应税行为且有扣除项目的纳税人填写,各栏次均不包含免征增值税项目的金额,但适用小微企业免征增值税政策且有扣除项目的纳税人应填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人名称”:填写纳税人名称全称。

(三)第1栏“期初余额”:填写适用3%征收率的应税行为扣除项目上期期末结存的金额。

(四)第2栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用3%征收率的应税行为扣除项目金额。

(五)第3栏“本期扣除额”:填写适用3%征收率的应税行为扣除项目本期实际扣除的金额。

第3栏“本期扣除额”≤第1栏“期初余额”+第2栏“本期发生额”之和,且第3栏“本期扣除额”≤第5栏“全部含税收入(适用3%征收率)”。

(六)第4栏“期末余额”:填写适用3%征收率的应税行为扣除项目本期期末结存的金额。

(七)第5栏“全部含税收入(适用3%征收率)”:填写纳税人适用3%征收率的应税行为取得的全部价款和价外费用数额。

(八)第6栏“本期扣除额”:填写本附列资料第3栏“本期扣除额”的数据。

第6栏“本期扣除额”=第3栏“本期扣除额”。

(九)第7栏“含税销售额”:填写适用3%征收率的应税行为的含税销售额。

第7栏“含税销售额”=第5栏“全部含税收入(适用3%征收率)”-第6栏“本期扣除额”。

(十)第8栏“不含税销售额”:填写适用3%征收率的应税行为的不含税销售额。

第8栏“不含税销售额”=第7栏“含税销售额”÷(1+征收率),其中“征收率”按照第7栏“含税销售额”对应的征收率计算。

第8栏与《增值税及附加税费申报表(小规模纳税人适用)》第1栏“应征增值税不含税销售额(3%征收率)”“本期数”“服务、不动产和无形资产”栏数据一致,适用小微企业免征增值税政策的纳税人除外。

(十一)第9栏“期初余额”:填写适用5%征收率的应税行为扣除项目上期期末结存的金额。

(十二)第10栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用5%征收率的应税行为扣除项目金额。

(十三)第11栏“本期扣除额”:填写适用5%征收率的应税行为扣除项目本期实际扣除的金额。

第11栏“本期扣除额”≤第9栏“期初余额”+第10栏“本期发生额”之和,且第11栏“本期扣除额”≤第13栏“全部含税收入(适用5%征收率)”。

(十四)第12栏“期末余额”:填写适用5%征收率的应税行为扣除项目本期期末结存的金额。

(十五)第13栏“全部含税收入(适用5%征收率)”:填写纳税人适用5%征收率的应税行为取得的全部价款和价外费用数额。

(十六)第14栏“本期扣除额”:填写本附列资料第11栏“本期扣除额”的数据。

第14栏“本期扣除额”=第11栏“本期扣除额”。

(十七)第15栏“含税销售额”:填写适用5%征收率的应税行为的含税销售额。

第15栏“含税销售额”=第13栏“全部含税收入(适用5%征收率)”-第14栏“本期扣除额”。

(十八)第16栏“不含税销售额”:填写适用5%征收率的应税行为的不含税销售额。

第16栏“不含税销售额”=第15栏“含税销售额”÷1.05。

第16栏与《增值税及附加税费申报表(小规模纳税人适用)》第4栏“应征增值税不含税销售额(5%征收率)”“本期数”“服务、不动产和无形资产”栏数据一致,适用小微企业免征增值税政策的纳税人除外。

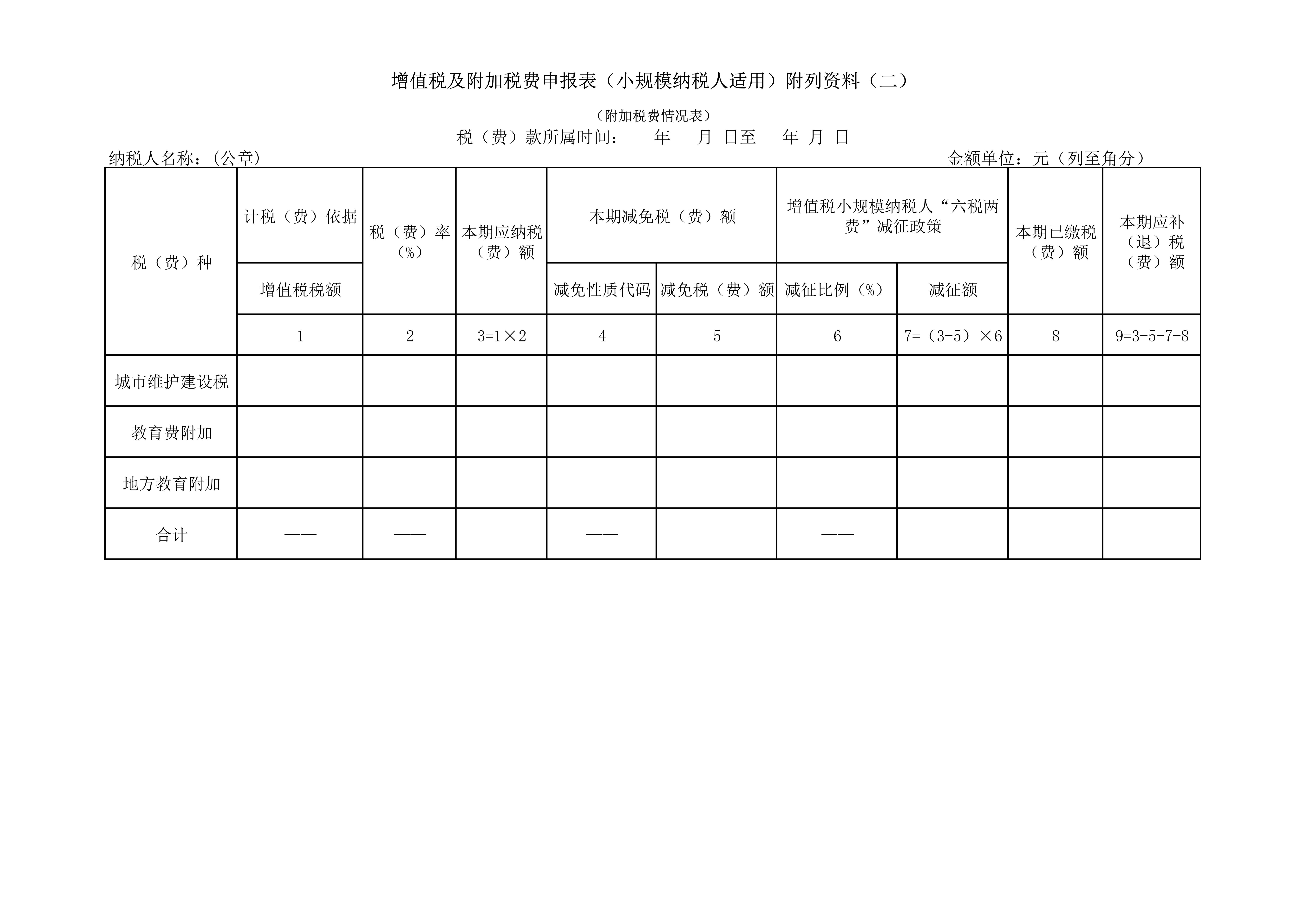

四、《增值税及附加税费申报表(小规模纳税人适用)附列资料(二)(附加税费情况表)》填写说明

1.“税(费)款所属时间”:指纳税人申报的附加税费应纳税(费)额的所属时间,应填写具体的起止年、月、日。

2.“纳税人名称”:填写纳税人名称全称。

3.第1栏“增值税税额”:填写主表增值税本期应补(退)税额。

4.第2栏“税(费)率”:填写适用税(费)率。

5.第3栏“本期应纳税(费)额”:填写本期按适用的税(费)率计算缴纳的应纳税(费)额。计算公式为:本期应纳税(费)额=增值税税额×税(费)率。

6.第4栏“减免性质代码”:按《减免税政策代码目录》中附加税费适用的减免性质代码填写,增值税小规模纳税人“六税两费”减征政策优惠不在此栏填写。有减免税(费)情况的必填。

7.第5栏“减免税(费)额”:填写本期减免的税(费)额。

8.第6栏“减征比例(%)”:填写当地省级政府根据《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)确定的减征比例填写。

9.第7栏“减征额”:填写纳税人本期享受增值税小规模纳税人“六税两费”减征政策减征额。计算公式为:增值税小规模纳税人“六税两费”减征额=(本期应纳税(费)额-本期减免税(费)额)×减征比例。

10.第8栏“本期已缴税(费)额”:填写本期应纳税(费)额中已经缴纳的部分。该栏不包括本期预缴应补(退)税费情况。

11.第9栏“本期应补(退)税(费)额”:该列次与主表第23至25栏对应相等。计算公式为:本期应补(退)税(费)额=本期应纳税(费)额-本期减免税(费)额-增值税小规模纳税人“六税两费”减征额-本期已缴税(费)额。

5.《增值税及附加税费预缴表》及其附列资料[条款失效]

6.《增值税及附加税费预缴表》及其附列资料填写说明[条款失效]

7.消费税及附加税费申报表[条款失效]

1.根据 2022.03.04 国家税务总局公告2022年第3号《国家税务总局关于进一步实施小微企业“六税两费”减免政策有关征管问题的公告》,本文附件中的《〈增值税及附加税费申报表(一般纳税人适用)〉附列资料(五)》《〈增值税及附加税费预缴表〉附列资料》《〈消费税及附加税费申报表〉附表 6(消费税附加税费计算表)》,自各省(自治区、直辖市)人民政府确定减征比例的规定公布当日起不再使用。

2.根据 2022.10.25 国家税务总局公告2022年第22号《国家税务总局发布关于电子烟消费税征收管理有关事项的公告》,本文附件7的附注1自2022年11月1日起废止。

3.根据 2025.1.27 国家税务总局公告2025年第2号 《国家税务总局关于调整增值税纳税申报有关事项的公告》,本文附件2和附件6自2025年2月1日起废止。

8.废止文件及条款清单

附件8

废止文件及条款清单

一、增值税部分

1.《国家税务总局关于全面推开营业税改征增值税试点后增值税纳税申报有关事项的公告》(2016年第13号)附件1、附件2、附件5、附件6

2.《国家税务总局关于调整增值税极纳税申报有关事项的公告》(2016年第27号)附件3、附件4

3.《国家税务总局关于调整增值税纳税申报有关事项的公告》(2019年第15号)附件1、附件2

4.《国家税务总局关于简并税费申报有关事项的公告》(2021年第9号)附件4至附件9

二、消费税部分

5.《国家税务总局关于调整<小汽车消费税纳税申报表>有关内容的通知》(国税函〔2008〕757号)

6.《国家税务总局关于烟类应税消费品消费税征收管理有关问题的通知》(国税函〔2009〕272号印发,国家税务总局公告2018年第31号修改)第二条及附件1至附件3

7.《国家税务总局关于加强白酒消费税征收管理的通知》(国税函〔极2009〕380号印发,国家税务总局公告2018年第31号修改)中附件《白酒消费税最低计税价格核定管理办法(试行)》第十一条及其附件3

8.《国家税务总局关于更正<各牌号规格卷烟消费税计税价格>填表说明的通知》(国税函〔2009〕404号)

9.《国家税务总局关于调整消费税纳税申报表有关问题的公告》(2014年第72号)

10.《国家税务总局关于电池涂料消费税征收管理有关问题的公告》(2015年第5号)第五条及附件3

11.《国家税务总局关于修订<葡萄酒消费税管理办法(试行)>的公告》(2015年第15极号)第二条及附件1

12.《国家税务总局关于调整消费税纳税申报有关事项的公告》(极2015年第32号)

13.《国家税务总局关于卷烟消费税政策调整后纳税申报有关问题的公告》(2015年第35号)第二条及附件2

14.《国家税务总局关于明确电池涂料消费税征收管理有关事项的公告》(2015年第95号)第二条及附件

15.《国家税务总局关于超豪华小汽车消费税征收管理有关事项的公告》(2016年第74号)第二条及附件

16.《国家税务总局关于成品油消费税征收管理有关问题的公告》(2018年第1号)第三条第一款及附件

17.《国家税务总局关于简并税费申报有关事项的公告》(2021年第9号)附件10

三、附加税费部分

18.《国家税务总局关于调整部分政府性基金有关征管事项的公告》(2019年第24号)第一条第一项及附件

四、其他

19.《国家税务总局关于简并税费申报有关事项的公告》(2021年第9号)附件11

国家税务总局

2021年7月9日

粤公网安备 44030402006125号

粤公网安备 44030402006125号